今さら聞けない、iDeCoってなに?iDeCoについてわかりやすく解説します!

- ライフプラン

iDeCoとは

iDeCoとは「個人型確定拠出年金」の愛称で、老後資金をつくるための年金制度です。

毎月掛金を積み立てて運用をし、積み立てた金額や運用益を60歳以降に老齢給付金として受けとることができます。

自分で決めた掛金を拠出(掛金の払い込み)した後、投資信託や保険、定期預金などで運用し、老後資金を準備していきます。

掛金は毎月5,000円からと少額で、職業や勤務先の条件によって上限額が異なります。運用方法は、定期預金や保険商品、投資信託などさまざまな商品から選択できます。投資信託のような投資性の商品を選んだ場合、運用次第で将来の受け取り額がそれまでの積立額を上回る可能性も、下回る可能性もあります。

受取りは原則60歳以降となっていて、中途脱退は不可です。特例として、60歳前であっても加入者が病気や事故で障がい者になったときは「傷害給付金」、加入者が死亡したときは「死亡一時金」が支給されます。

マネープランニングの必要性

ではなぜiDeCoのような仕組みを活用していく必要があるのでしょうか。マネープランニングが必要とされる理由を考えていきましょう。

日本の総人口に占める高齢者(65歳以上)人口割合は

2021年 約3.5人に1人

2065年 約2.6人に1人が65歳以上となります

※出典:内閣府「令和4年版高齢社会白書」

高齢者(65歳以上)人口と現役世代(15~64歳)人口の比率は昭和25年に65歳以上の者1人に対して現役世代(15~64歳の者)12.1人がいたのに対して、令和2年には65歳以上の者1人に対して現役世代2.1人。今後、高齢化率は上昇し、現役世代の割合は低下し、令和

47年には、65歳以上の者1人に対して現役世代1.3人という比率になると予想されています。

※出典:内閣府「令和4年版高齢社会白書」

また60歳時点の平均余命として

男性 24.02年

女性 29.28年

60歳時点での平均余命は20年以上ということになります。

1日24時間のうち睡眠と食事に費やす時間を控除した場合、約14時間が自由時間です。

男性 14時間(1日の自由時間)× 365日(1年)× 24年(平均余命)=約12万時間

女性 14時間(1日の自由時間)× 365日(1年)× 29年(平均余命)=約15万時間

リタイア後の自由時間は想像以上に長くなります。

そして、物価上昇など環境変化も考えると、余暇に使う出費が増える可能性は高いです。

リタイア後に安心した生活を送るためにも、旅行や趣味の時間を楽しむためにも、ご自身のマネープランニングが必要となります。マネープランニングの方法として、ライフプラン表を作ることもできます。

ライフプラン表の作り方に関してはこの記事を参照ください。

さまざまな準備手段を使い分けて、ご自身にあった方法で活用していくことが求められており、その手段の1つがiDeCoということになります。

iDeCoの加入資格

以下に該当する場合はiDeCoに加入することができます

・自営業者等で国民年金保険料の免除もしくは猶予期間中でない

・厚生年金加入者で勤務先に企業型DCがない

・勤務先に企業型DCがあるが、マッチング拠出が導入されていないもしくは、利用していない

・公務員等

・専業主婦(夫)

※65歳未満の国民年金被保険者であれば加入可能です。

iDeCoのしくみ

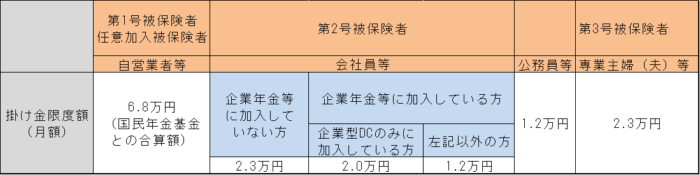

iDeCoの掛け金上限について

加入区分に応じて、拠出できる掛金の上限が異なりますので、ご自身がどの加入区分に属しているかを把握する必要があります。

運用商品のタイプとは

iDeCoで投資可能な運用商品は、大きく元本確保商品と投資信託の2つに分類されます。それぞれのメリット・デメリットを比較検討し、どちらが自分に合っているか考えてみましょう。

・元本確保型

元本を目減りさせることなく安全に運用できる貯蓄タイプの商品で、定期預金や保険商品など、原則として元本が確保されている商品をいいます。元本確保商品は、元本割れのリスクがなく安全に運用できるのがメリットです。運用の失敗によって損失を出したくない方に向いているでしょう。

しかし、運用によって大きな利益を得ることが期待できない、手数料が徴収されマイナスになる可能性があるといったデメリットもある商品です。

・投資型

毎日価格が変動する投資タイプの商品である投資信託は、資産運用の専門家に運用を代行してもらい、その成果によって投資額に応じた額が分配される商品を指しています。投資において重要な長期投資・積立投資・分散投資の3点を満たすしくみであるため、比較的リスクを抑えて投資できる点がメリットです。

しかし元本保証がない、リアルタイムで売買できないといったデメリットもあります。

目的や状況によって商品を決めよう

元本確保商品と投資信託のどちらにするかは、投資の目的や投資時点での状況によって決めることができます。運用商品は自由に選択することが可能であり、変更することもできます。

受け取り方法とは

原則60歳から75歳の間に一時金または年金で受け取り開始することができます。

①一時金として一括で受け取る方法

・受給権が発生する年齢(原則60歳)に到達したら、75歳になるまでの間に、一時金として一括で受け取れます。

②年金として受け取る

・iDeCoを年金で受け取る場合は有期年金(5年以上20年以下)として取り扱います。

・ 受給を開始する時期は、75歳になるまでの間で選ぶことができます。

・ 受給権が発生する年齢(原則60歳)に到達したら、5年以上20年以下の期間で、運営管理機関が定める方法で受け取れます。

※金融機関によっては、終身年金として受け取れる場合もあります。

③一時金と年金を組み合わせて受け取る

・ 受給権が発生する年齢(原則60歳)に到達した時点で一部の年金資産を一時金で受け取り、残りの年金資産を年金で受け取る方法を取り扱っている運営管理機関もあります。

iDeCoのメリット

①掛け金は全額所得控除となります。

掛け金全額が小規模企業共済等掛金控除の対象となり、所得税・住民税の軽減効果があります。確定申告や年末調整をすることで還付されます。

所得税率は課税所得により異なります。

例えば、税率が所得税20%、住民税10%の場合

毎月5,000円積み立てをするだけで、年間18,000円の所得税、住民税の支払いを軽減することが可能です。

※所得税額 = 課税される所得金額 × 税率 – 控除額

②運用益は非課税です。

運用で得た利益に対して税金がかかりません。本来支払うはずの税金分も積み立てや運用に回せるため、より効率的に老後資金を貯めていくことができます。

③年金または一時金で受給できます。受け取り方法に応じた各種控除があります。

iDeCoで積み立てたお金を受け取るとき、受け取り方によって以下のような控除制度が利用でき、所得税を軽減できます。

・一時金としてまとめて受け取る場合:退職所得控除

・年金として分割して受け取る場合 :公的年金等控除

たとえば、30年掛金を積み立てて60歳のときにまとめて受け取った場合、受け取る金額が1,500万円以下であれば、税金がかかりません。(受け取りの時に、他の退職所得控除を使っていない場合)

税制メリットを活用しながら、お金を積立、運用することができるのがiDeCoのメリットです。

iDeCoのデメリット

iDeCoは一度加入すると、原則60歳まで運用しているお金は引き出せません。これだけ聞くとデメリットが大きいような気がしますが、iDeCoは「老後資金を貯める」ための制度です。老後に使うためのお金なので、本来は60歳まで引き出せなくても困らないはずです。老後前にお金を引き出せてしまうと目的が達成できなくなる可能性があるためです。

老後まで使う必要のないお金で運用するのであれば特に問題になることはないでしょう。逆に自由に引き出せないということは他の用途で使ってしまう心配がないため、確実にまとまった老後資金を準備しやすい仕組みでもあります。

しかしiDeCoの最低掛金額は月額5,000円です。iDeCoを始める際は最低でもこの金額を払い続けられること、運用中の資金を60歳まで引き出す必要がないことを確認したうえで加入するようにしましょう。

最後に

iDeCoは条件を満たした多くの方がご利用できる制度です。自分らしいセカンドライフを送るためにも今からできる備えが必要です。将来の生活を豊かにするために、税金面でもメリットが多いiDeCoを始めてみてはいかがでしょうか。

受付時間:平日9:00~17:30

受付時間:平日9:00~17:30